7只信创ETF单日成交额创新高 基金公司打出风控“组合拳”

5月26日,一则重磅重组公告引发市场关注——海光信息拟通过换股方式吸收合并中科曙光,两家公司同步停牌,预计停牌期不超过10个交易日。随着复牌日期临近,大量资金涌入多只信创(即信息技术应用创新)主题ETF。

作为国产算力龙头,海光信息与中科曙光在信创指数中占据重要地位,为国证信创指数(国证信息技术创新主题指数)前两大权重股,合计权重13.57%;同时位列中证信创指数前十大权重股、合计权重9.66%。

资金涌入信创主题ETF

停牌切断直接交易通道后,资金转向挂钩这两家公司的信创主题ETF,寻找“平替”方案。

Wind资讯数据显示,5月26日至6月5日的8个交易日期间,7只信创主题ETF净流入额合计达49.81亿元,其中华夏基金、国泰基金旗下的两只相关产品合计贡献超30亿元。从5月26日到6月5日,华夏中证信息技术应用创新产业ETF规模由4.40亿元激增至21.20亿元,国泰国证信息技术创新主题ETF规模从1.24亿元飙升至14.98亿元,分别增长超3倍和11倍。在此期间,7只信创主题ETF整体份额变化率平均值为539%。

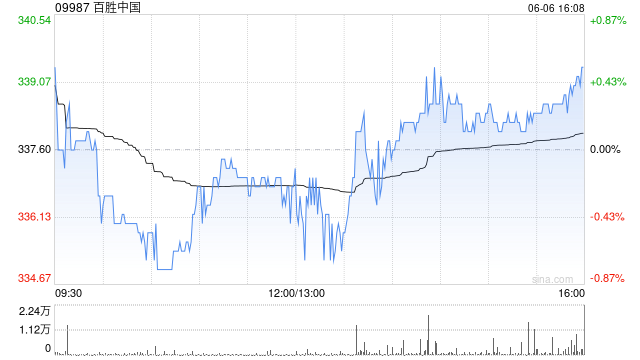

6月4日至6月6日,7只信创主题ETF均创下单日最高成交额纪录。业内人士认为,市场套利预期持续升温,资金盲目涌入已非理性。

深圳市前海排排网基金销售有限责任公司公募产品运营曾方芳向《证券日报》记者介绍,一方面,投资者可通过ETF间接持有停牌个股,把握潜在的复牌上涨机会;另一方面,较高的指数权重放大了套利空间,促使投资者在停牌期间积极配置相关ETF,从而提升了对这些ETF的交易需求。这种机制使得高权重停牌个股与其对应ETF之间形成了显著的联动效应。

投资者应谨慎作决策

理论上,投资者可借道ETF间接持有停牌股,待复牌后兑现潜在收益。但实操中,这种套利操作存在较为明显的不确定性。

对外经济贸易大学法学院院长助理、副教授楼秋然在接受《证券日报》记者采访时表示,一方面,资金大量买入ETF之后,将会导致ETF的规模急剧膨胀,进而造成投资者实际想要购买的停牌股票在ETF中的权重被大量稀释。这将导致套利资金购买ETF所可能获得的收益率大幅下降,甚至可能在ETF规模过于庞大的情况下,出现收益率大幅下降后无法覆盖购买成本的极端情况。

“另一方面,由于上述事例中的套利主要依托的是两家公司基于重大交易而进行的停牌,ETF最终是否能够为投资者带来收益,需要考虑吸收合并是否能够完成、本次吸收合并是否真的能为两家公司带来协同效应、复牌时是否存在其他系统性风险等不确定性事件的发生。”楼秋然说。

当前,两家公司重组进程已进入关键期。在这场资本博弈中,ETF套利能否成功取决于三大变量:重组方案是否超预期;停牌期间行业估值中枢变动;ETF规模扩张速度与停牌股持仓占比的动态平衡。

楼秋然提醒,尽管这种套利操作具有一定可行性,但其不确定性也较大,投资者应当谨慎作出投资决策。

基金公司密集提示风险

近日,富国基金、国泰基金、广发基金等基金公司密集发布公告,直指核心风险:旗下相关产品近期规模变动较大,该基金标的指数权重股停牌,基金管理人无法及时调整投资组合,可能导致该基金跟踪误差及跟踪偏离度扩大。

同时,公募机构及时打出风控“组合拳”。多家基金公司发布公告,对旗下基金持有的股票停牌后估值方法进行调整。多家基金公司称,即日起,对公司旗下基金持有的相关股票采用“指数收益法”予以估值。

晨星(中国)基金研究中心分析师崔悦介绍,指数收益法是一种间接估值方法,这一方法可有效解决停牌期间沿用停牌前收盘价导致的估值“冻结”问题,使基金净值能够更真实、公允地反映市场和行业整体波动对停牌股潜在价值的影响,进而有助于维持资产估值的连续性。

崔悦进一步表示,指数收益法通过动态调整估值缩小了套利空间,从而在一定程度上实现对长期持有人利益的保护。

此外,部分基金公司启动流动性预案,新增做市商对冲头寸,维护产品平稳运行。例如,6月6日,富国基金公告称,为促进富国国证信息技术创新主题ETF的市场流动性和平稳运行,根据有关规定,自6月6日起,新增广发证券股份有限公司为该基金的流动性服务商。

最新评论